今回は私が投資している米国配当株ETFのSPYD,HDV,VYMについて書いていこうと思います。

配当株投資をしている人はほとんどの方が知っている超有名な高配当株ETFですが、それぞれの特徴を比べていこうこうと思います。

この記事では

・米国配当株ETFに興味がある人

・SPYD,HDV,VYMはよく聞くけど正直違いが分からない

・投資初心者

という人におすすめです。

米国高配当ETF初心者の方は是非最後まで読んで下さいね♪

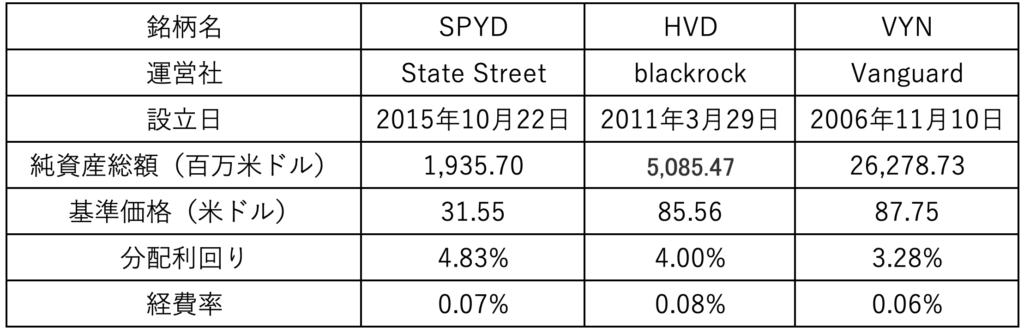

それぞれの基本情報

まずはそれぞれのETFの基本情報を確認します。

※全て2020年11月12日時点、SBI証券で確認した情報です

それぞれ超大手の証券会社が運営しています。

この3つのETFはよく比べられますが、世界的に有名な証券会社3社がそれぞれ高配当株ETFとして売り出しているからかなと思います。

3つとも差別化を図るため投資銘柄に特徴があります。

それぞれ簡単に説明します。

SPYD→S&P500のうち配当利回りが高い上位80銘柄を対象(均等に投資)

HDV→米国企業で財務健全性が高く、持続的に高配当が期待できる70〜80銘柄に投資

VYM→米国株式市場上場銘柄のうち、高配当利回りの400社に投資

こんな感じです。

この3つでどれが良いという訳ではなく、それぞれに特徴がありどれが自分の投資目的に合ったETFなのかという目線で情報を処理する必要があると思います。

一般的に資産額が大きいETFの方が人気があると言われていますが、単純に設立日が早いか遅いかの差だと思いますので純総資産額の差はそこまで気にする必要はないかと思います。

経費率も0.01%の差ですのでそこまで気にする必要はありません。

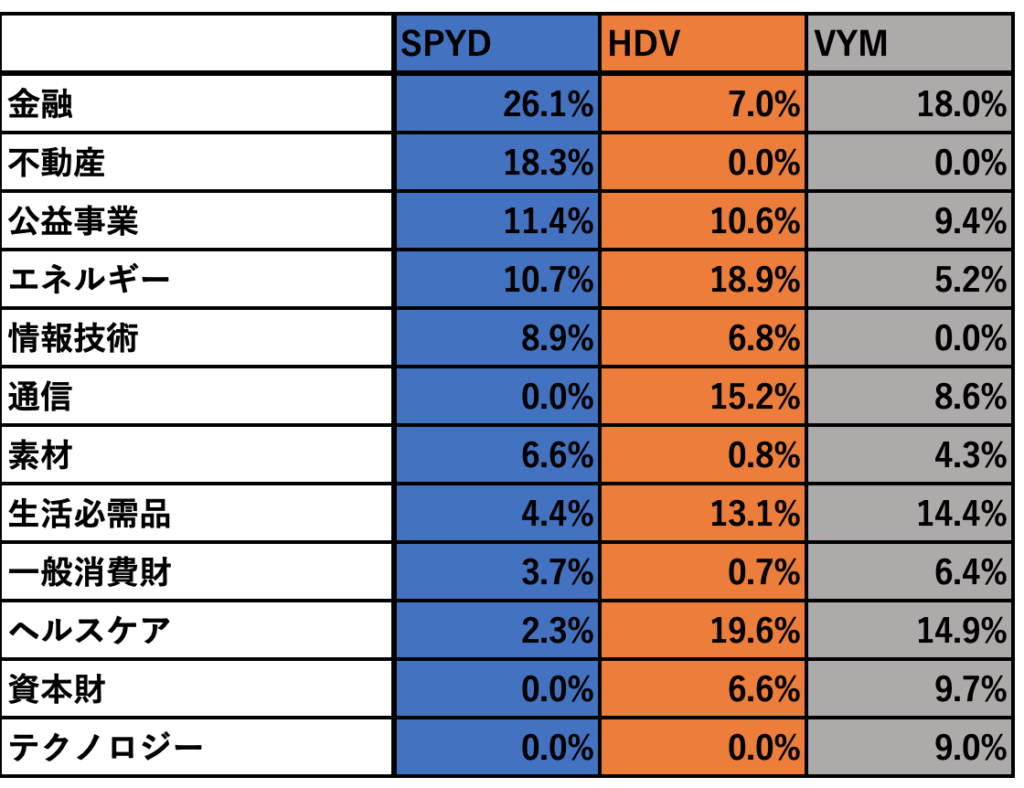

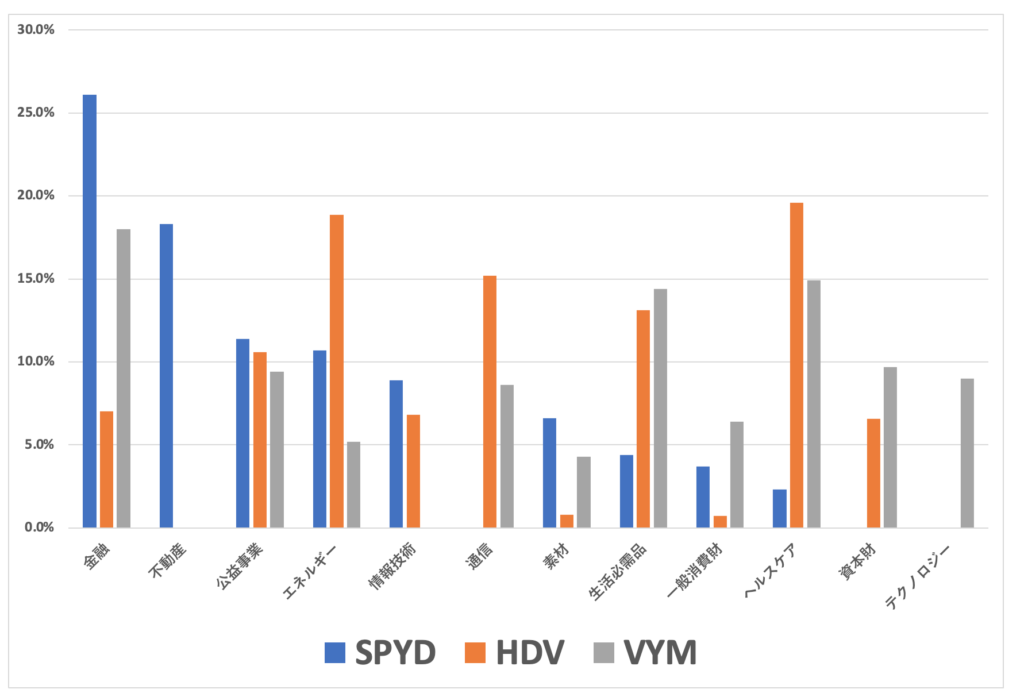

セクター割合

※セクター割合は各証券会社のHPを参照にしました

各ETFのセクター割合を表にするとこのようになります。

グラフで比較するとこのような感じです。

⚫️グラフから分かること

・SPYDだけ不動産に投資しており、通信やテクノロジーといった株主に配当を出すというよりは事業に投資をするようなセクターの割合はゼロです。

・SPYDとHDVにはセクターにやや偏りがありますが、VYMは比較的バランスの取れたセクター割合なのかなという印象

・公益事業は3ETFとも同じぐらいの割合

・3ETFを合計すると金融セクターの割合が大きくなる

今回のコロナ禍でHDVの配当が優秀だったのは「通信・生活必需品・ヘルスケア」といった自粛ムードの中でも比較的ダメージが少ない企業(通信はむしろ伸びた)が多かったおかげかもしれませんね。

それに対してSPYDは不況に弱い金融に加え、自粛により大打撃を受けた商業不動産の影響で価格は戻らず配当も大減配をしてしまいました。

本来不動産は家賃を払わないといけないので安定した収入があります。しかしリモート化が進みコロナ後の世界では商業不動産が伸びないのは予想できます。現在家賃を滞納してしまっている人も多く、強制退去にも時間を要するためSPYDはダメージが大きかったのではないかと私は考えています。

チャートと分配金

各ETFのチャートと分配金はこのようになります。

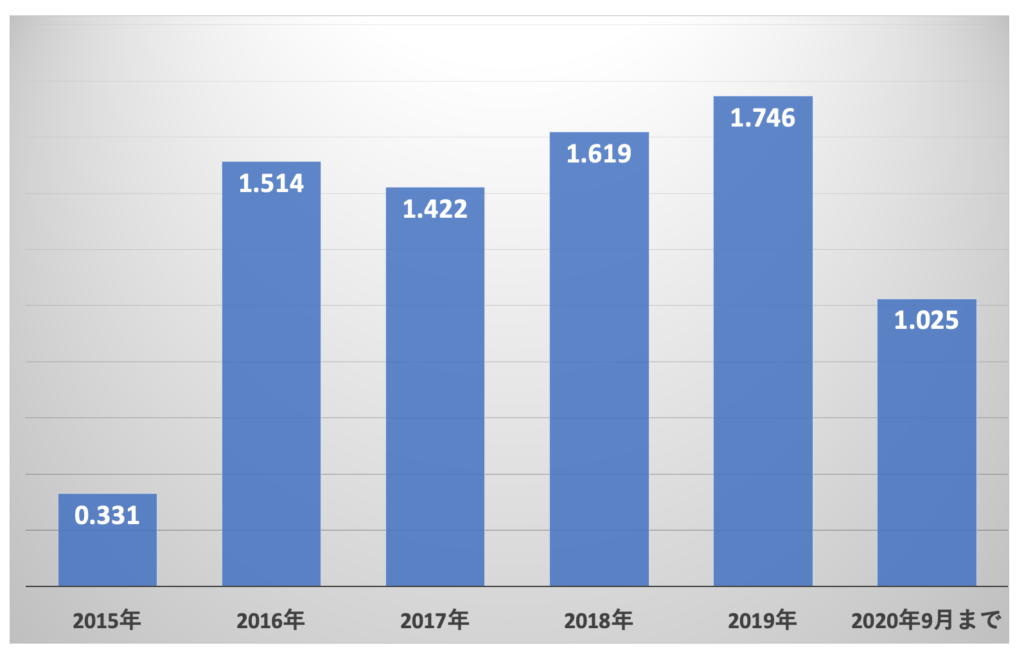

SPYD

コロナ前とコロナ後で約45%下落

下のグラフが過去の配当です。

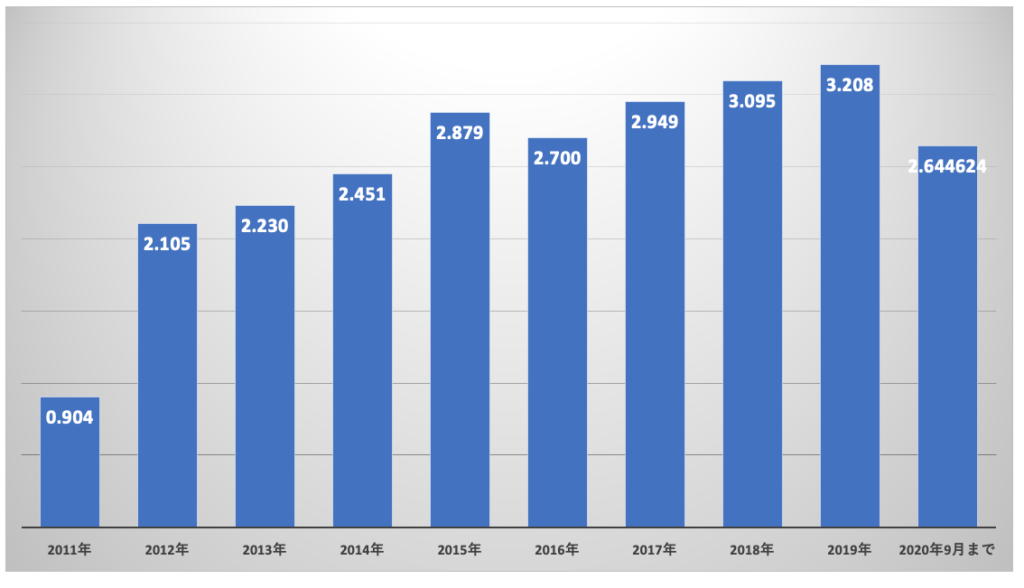

HDV

コロナ前とコロナ後で34%下落

下のグラフが過去の配当です。

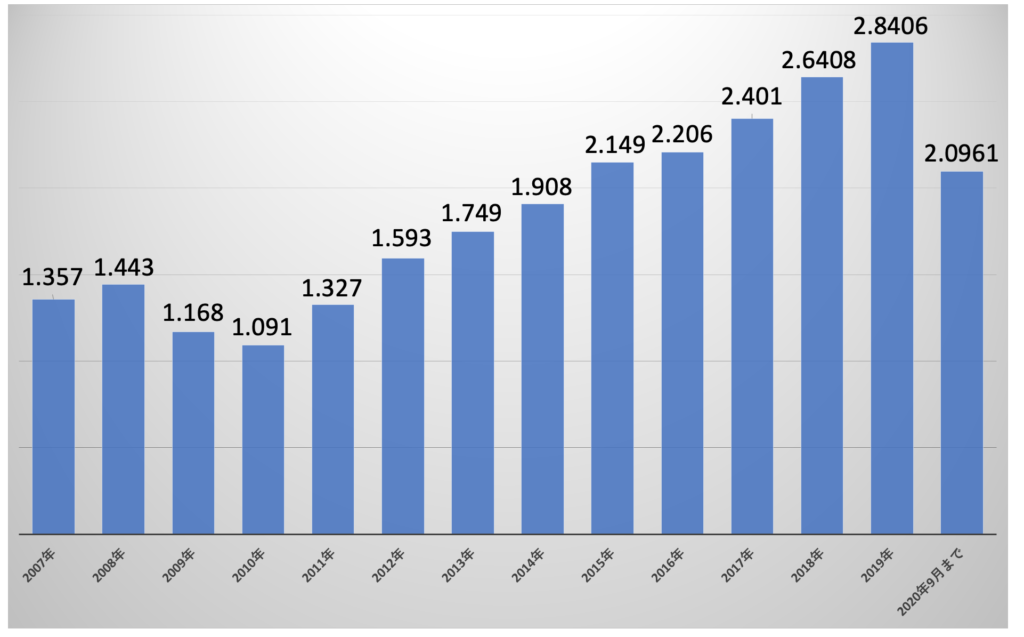

VYM

コロナ前とコロナ後で36%下落

下のグラフが過去の配当です。

3つのETF全てコロナの影響で暴落しましたが、SPYDは特に暴落しました。

SPYDは業績が悪く株価が下がったことによる高配当になっている銘柄も多く含むため暴落時にはHDV、VYMに比べて大きく価格を落としてしまうといった結果になってしまいました。

配当は全てのETFが減配を経験していますが、VYMは2009〜2010年以降は綺麗に増配しています。

SPYDは配当利回りは高いですが、安定性はなし。

HDVは12月の配当で今年も増配になるのかどうかが注目です。もし今年も増配になる事があればHDVの評価は上がり、高配当株ETFに投資している個人投資家はみんな投資する割合を増やすかもしれません。

どのETFを買うか?

人によって投資目的が違うため、どのETFを買うべきかということは分かりません。自分の投資目的をまずは決める事が大切ですが、私なりに投資目的別に投資銘柄を決めてみました。

①とりあえず配当が欲しい。含み損は気にしない人

SPYDをお勧めします。暴落に弱いという特徴はありますが、分配利回りが4.5%を超えているというのは魅力的だと思います。

値下げにより含み損を抱える場面が多くなるかもしれませんが、値下げした時こそ買い時だ!というマインドで投資をすれば高配当を維持できるETFです。

逆に言えば暴落に耐えれない人、高年齢の人やお子さんがいたりなどリスク許容度が低い人にはお勧めしません。

投資するとしても割合を少し低めにするのが無難です。

②安定した配当&増配狙いの人

HDVをお勧めします。

2016年に減配していますがそこまで気にするほどの減配でもなくその後も安定して増配しており、今回のコロナによる暴落でも増配する可能性がある優秀なETFです。

配当利回りはSPYDに劣りますが、安定性はあるETFだなと思います。

投資銘柄が財務健全で高配当銘柄なだけあります。

私は今回の暴落時の強さを見て投資割合を増やす予定です。

③分散したい&安定した配当が欲しい、増配がいい人

VYMをお勧めします。

配当利回りは一番低いVYMですが、3つのETFの中で一番投資銘柄が多くセクター割合も分散がされています。

一番歴が長いETFですが減配は金融ショックの時のみであり、その後は綺麗な右肩上がりで増配してます。もちろん暴落局面での下落はありますがしっかりと配当を出してくれるETFです。

利回り低いけど分散されているHDVというイメージです。(私個人の意見です)

また歴が長いので金融ショックとチャイナショックという暴落を経験してますがしっかりと値上がりもしています。

配当だけでなく値上がり益も期待できるETFです。

私の投資割合

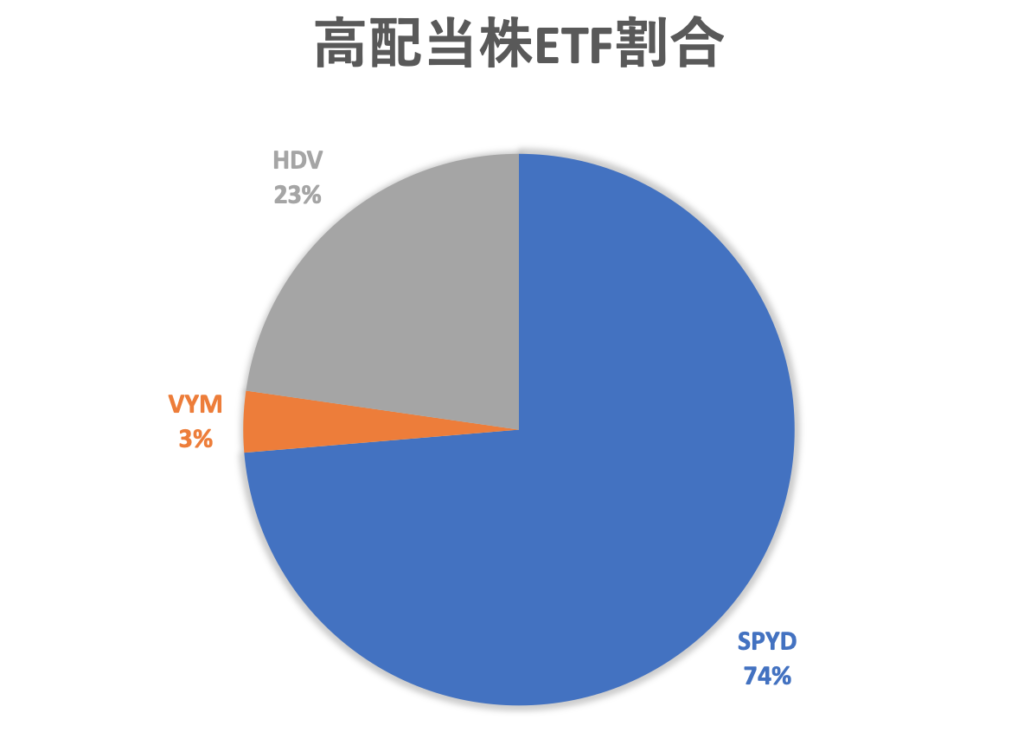

参考になるか分かりませんが、最後に私の投資割合を紹介して終わろうと思います。

こちらが私のETFの投資割合です。

最初はSPYDに100%投資していた為、SPYDの割合が非常に高くなっています。

今回の暴落での配当をみて今後はHDVとVYMの投資割合を増やし、「SPYD:HDV:VYM=5:3:2」ぐらいの割合で投資していく予定です。

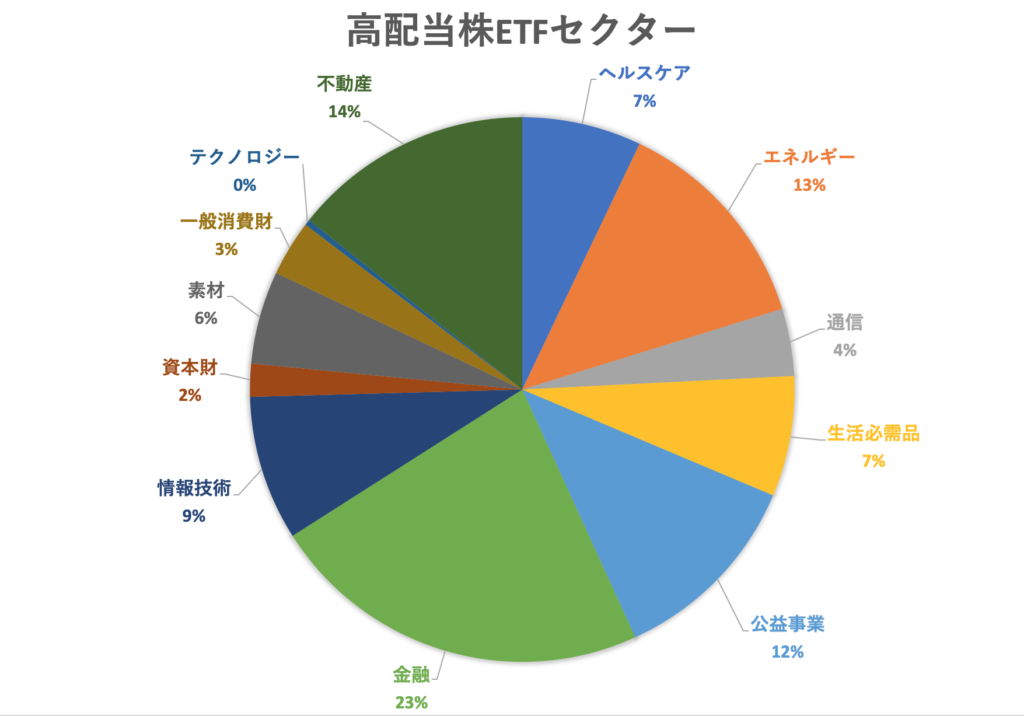

次にセクター割合を見てみます。

SPYDの割合が大きい為金融と不動産が上位に来ています。

特に金融は約4分の1を占めているので、HDVの投資割合を増やす事で金融セクターの割合を少なくしていきたいなと思っています。

以上が私の投資状況の報告でした。

この記事が米国高配当株ETFに投資している方に参考になれば幸いです。

配当生活を目指して一緒に頑張っていきましょう!

ではでは!